A área de crédito do Itaú BBA mapeou 22 projetos de unidades novas ou de expansão das plantas atuais de etanol de milho, perfazendo mais de 5 bilhões de litros de capacidade de produção adicional.

Na safra 2024/25, deverão ser produzidos 7,8 bilhões de litros de etanol de milho, o que representa um crescimento de 25%. De acordo com o último levantamento do Itaí BBA, o volume de milho consumido para a produção de etanol deverá alcançar 17,3 milhões de t em 2024, representando 21% do consumo doméstico.

Além disso, é esperado um incremento de 11% na safra 2025/26, a qual atingiria os 8,7 bilhões de l. “Nossas estimativas incorporam as 6 novas plantas ponderando pela nossa expectativa do mês de início do funcionamento. Interessante notar que ainda há outros projetos que são viáveis, porém o início das suas operações deve ser posterior ao escopo do nosso estudo”, disseram os analista do banco em relatório divulgado no final da última semana.

A produção de DDGs deve alcançar 5,2 milhões de t em 2024, sendo que o Brasil deverá exportar 14% disso, ou 0,74 milhões de t. “Acreditamos que ainda exista um amplo mercado doméstico para o DDGs, porém preço competitivo no consumidor será o fator mais

importante para o mercado interno continuar a se expandir”, afirmam os especialistas do banco em relatório.

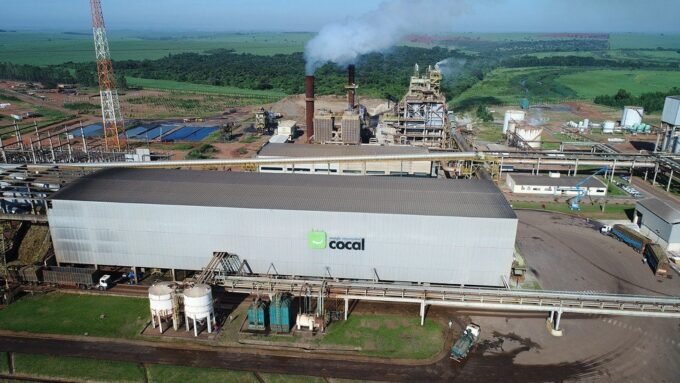

Segundo dados da UNICA (União da Indústria de Cana-de-Açúcar e Bioenergia ), o Brasil possui 21 usinas de etanol que utilizam o milho como matéria-prima em funcionamento atualmente, sendo 11 no Mato Grosso, 6 em Goiás, 2 no Mato Grosso do Sul, 1 no Paraná e 1 em São Paulo. A produção de etanol de milho se concentra no Centro-Oeste do Brasil, porém os novos projetos expandem essa geografia, podendo alcançar a região Norte-Nordeste (NNE) do país quando os novos investimentos maturarem.

Novos Projetos

Dessas 21 unidades, 11 são exclusivamente de milho, enquanto as demais produzem etanol de cana-de-açúcar e de milho, ou seja, são usinas flex. Os investimentos em produção de etanol de milho continuam em ritmo elevado.

De acordo com o Itaú BBA, a expectativa é que mais de quatro projetos entrem em funcionamento ainda esse ano. A área de crédito do Itaú BBA mapeou 22 projetos de unidades novas ou de expansão das plantas atuais de etanol de milho, perfazendo mais de 5 bilhões de litros de capacidade de produção adicional.

“Contudo, acreditamos que seja crível que apenas 6 projetos entrem em operação durante o horizonte relevante do nosso estudo, até o final de 2026. A próxima fronteira a ser conquistada parece ser a produção do biocombustível a base de trigo, sendo que usinas de etanol de trigo já começaram a ser construídas. Pelo mapeamento do Itaú BBA, a capacidade de produção dos três projetos (todos no RS) é de

aproximadamente 385 milhões de l por ano. No entanto, no horizonte do nosso cenário, apenas 15 milhões de l por ano deverão estar funcionais em 2025”, disseram os analistas que esperam que a utilização de trigo e de sorgo deve aumentar no próximos anos, o que irá adicionar complexidade ao mercado.

Para esses novos projetos a disponibilidade de biomassa é algo importante a ser levado em conta, pois isso pode ser um desafio, ou até

mesmo um fator limitante, na região da sua instalação. A biomassa precisa ter seu suprimento constante, custo baixo e qualidade. Nesse quesito, as usinas flex possuem vantagem devido a utilização da geração de energia integrada, sem necessitar adquirir de terceiros.

Produção de milho

O avanço da capacidade de produção de etanol baseado em milho se reflete no consumo dessa matéria-prima. Para mensurar esse impacto,

os analistas do BBA fizeram os cálculos de consumo no ano calendário, ao invés do ano safra do etanol (abr-mar). No ano calendário de 2023, foram consumidos um total de 13,4 milhões de t de milho para a produção de etanol, enquanto para o ano de 2024, esse volume deve crescer para 17,3 milhões de t, ou seja, 29% de aumento, sendo que, para 2025, estimamos que 19,4 milhões de t de milho serão consumidos para a produção do biocombustível.

Sob a ótica do balanço do milho, para o ano de 2024, é esperado um consumo interno do cereal em 83,3 milhões de t, incremento de 5% sobre o ano anterior. Do total, cerca de 67%são utilizados para ração animal, 21% para a produção de etanol e 12% para os demais usos (industrial, sementes, etc.). No ano de 2024, a participação do etanol no consumo de milho deve apresentar um crescimento de praticamente 4 milhões de t.

Quando calculamos a demanda do cereal por estado, temos o MT como maior consumidor, com cerca de 16 MM t. No caso do estado do Centro-Oeste, a produção de etanol responde pela maior parte da demanda, com participação de 77%. O MT é seguido pelos três estados da região Sul do Brasil: PR, com12 milhões de t, SC, com 6,3 milhões de t e RS, com 6 milhões de t. Neste caso, as produções de carne

suína e de frango são responsáveis pela maior parte do consumo do cereal.

A região MATOPIBA responde, atualmente, por 3,7 milhões de t de consumo de milho, sendo a BA responsável por 47% do total, seguida por MA (20%), PI (17%) e TO (15%). Com os números estaduais de produção e consumo de milho para ração e produção de etanol, chegamos em um balanço simplificado de oferta e demanda por estado. Essa análise nos mostra que, a despeito do MT ser o maior consumidor do cereal, é também onde o superavit de milho é maior.

Efetivamente, 3 dos 4 maiores saldos de milho estão na região Centro-Oeste do país. A saber, os maiores excedentes são MT, GO, PR e MS.

Por outro lado, SC e SP são 2 dos 5 maiores consumidores de milho, além de PE, possuindo os maiores déficits do cereal. Na região do MATOPIBA todos os estados são superavitários, com os excedentes variando entre 1,0 milhões de t (PI) e 2,1 milhões de t (MA).

Consumo doméstico de DDGS deve crescer 22% em 2024

Com base na fabricação de etanol, o Itaú BBA chegou a produção de 4,1 milhões de t de DDGs equivalente (utilizando a mesma métrica para o produto seco (DDGs e DDG) e úmido (WDG)) em 2023. Já para o ano de 2024, a expectativa é que a produção de DDGs deve atingir 5,2 milhões de t, um aumento de 28% comparado com o ano anterior. Em 2025, a produção deverá chegar aos 5,9 milhões de tde DDGs equivalente.

“Interessante notar que as exportações começaram em 2022, porém estão crescendo de maneira importante. No acumulado de jan-ago 2024, o volume exportado já atingiu 491,5 mil t, o que representa um crescimento de 24%frente ao mesmo período de 2023. Considerando essa mesma taxa de crescimento para o restante do ano, teríamos um volume total de 744 mil t, acima das 600 mil t de 2023. Assumindo, por simplicidade, que não há estoques consideráveis do farelo, o consumo aparente de DDGs no Brasil, em 2023, foi estimado em 3,5 milhões de t. De maneira semelhante, para 2024, estimamos um volume total de 4,3 milhões de t, um crescimento anual de 22%para o consumo doméstico”, afirmaram os analistas.

O DDGs pode substituir o milho, o farelo de soja ou o caroço de algodão na ração animal, entretanto, a quantidade que pode ser incluída em cada dieta é limitada e ainda carece de mais pesquisa, pois pode afetar o desempenho dos animais. A discussão sobre os limites do uso do DDGs ainda ocorre nos departamentos zootécnicos da academia e das empresas de proteína.

Por isso, o banco calcula o que poderia ser uma demanda potencial de DDGs em substituição ao milho em cada estado como ração animal, baseado no rebanho. Apesar do DDGs ser um substituto de vários ingredientes na ração, o foco foi a substituição do milho. Para isso, uma outra premissa assumida foi uma substituição de 30% do volume de milho para bovinos (corte e leite) e 5% para suínos e aves (corte e postura) por DDGs. Diante dessas premissas, concluímos que o maior potencial de demanda por DDGs estaria no Paraná, seguido por São Paulo, Minas Gerais, Mato Grosso e Goiás.

“Estimamos que o consumo potencial do DDGs seria de 5,2 milhões de t em 2024, sendo um número teórico e baseado nas premissas que colocamos anteriormente, de forma que ainda vemos espaço para crescimento do consumo local do farelo. Vale ressaltar que, a depender da taxa de substituição do ingrediente na ração, esse potencial pode se alterar, sendo possível, inclusive, estados que não figuram entre os maiores potenciais de acordo com o nosso estudo, assumirem essa posição de destaque, como SC e RS, diante dos expressivos rebanhos de aves e suínos. Isso poderá ser resolvido à medida que o conhecimento técnico do produto para utilização nessas duas cadeias estiver mais difundido e consolidado”, disseram.

Para que a expansão do mercado de DDGs continue a acontecer, mais alguns pontos precisam ser atendidos, tanto do lado fornecedor quanto do lado consumidor. Atualmente existe uma dificuldade logística por parte de algumas fábricas de ração, que não estão completamente preparadas para receber mais um tipo de ingrediente, balancear e fazer a substituição dos mesmos com eficiência.

“Adicionalmente, existem ressalvas em relação à padronização do produto, pela falta de uniformidade em relação ao teor de proteína, umidade e energia, dependendo do produtor. Os novos tipos de DDGs de trigo e sorgo poderão amplificar essas dúvidas. O custo do frete também é um limitante, pois o posicionamento das plantas, concentradas no Centro-Oeste, acaba encarecendo a sua utilização na região Sul, polo produtor de proteínas. Esse tipo de problema também é observado no caroço de algodão e seu farelo, o que limita a sua utilização ao mercado regional”, disseram os analistas do Itaú BBA.

Segundo o banco, não existe um mercado com precificação internacional ou uma bolsa de referência para o DDGs, como é o caso do milho e do farelo de soja, que permite a proteção dos preços (custo) ou hedge. O mercado fica ao sabor das variações do spot, dificultando o planejamento de médio/longo prazo.

“Ao final, o mercado consumidor irá responder à competitividade de preços dos produtos substitutos. A relação entre o preço do DDGs e o preço do milho é o indicador mais relevante nos EUA (o mercado mais maduro do farelo), onde essa relação é próxima de 1,0 (preço do DDGs sobre o preço do milho), enquanto no Brasil, o DDGs ainda está entre 1,3 e 1,5 vezes o preço do milho. Será necessário que esses índices se reduzam para a utilização do insumo em maior escala no mercado doméstico”, afirmaram.

Natália Cherubin para RPAnews