Com queda na produção, demanda resiliente e paridade ainda favorável ao hidratado, projeções indicam risco de aperto no mercado.

Em qualquer mercado de commodities, quem trabalha nele já sabe, mas quem não tem essa vivência talvez não tenha a dimensão do quão impactante é a relação da oferta e demanda na formação de seu preço, e vice-versa.

Estamos diante de um mercado de combustíveis sob os holofotes da transição energética, das reduções de emissões de Gases de Efeito Estufa (GEEs), entre eles o CO2, e o etanol hoje é o centro das atenções, após aprendizado de 50 anos da implantação do Proálcool.

Como responder à questão crucial sobre disponibilidade de etanol até o início da próxima safra em 1º de abril de 2026?

Demanda Otto, GC e HD

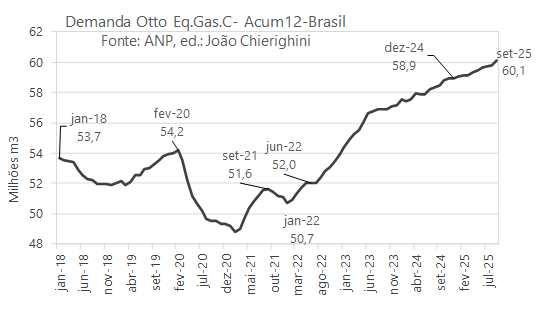

Segundo dados da Agência Nacional de Petróleo – ANP, a demanda no Brasil de ciclo Otto, leia-se gasolina-C e etanol hidratado nas bombas, aponta crescimento de 2,7% de janeiro a setembro de 2025 sobre o mesmo período de 2024, o que é um dado positivo para a economia. Contudo, a demanda de gasolina-C cresceu 3,7% no período enquanto o etanol hidratado caiu 0,4%. Porque?

Oferta de etanol

No Brasil 80% do etanol é produzido a partir da cana-de-açúcar e 20% a partir de milho. Ocorre que a safra atual de cana no CS do país registra uma queda de 2,7%, queda de 3,1% na qualidade (kg atr/tc) e um aumento no mix de produção de açúcar de 48,4% na safra 24/25 para 52,0% nesta safra, na posição 15/out. Isso implica em redução da oferta de etanol total no Brasil de 6,9%.

Projeções no mercado apontam perspectiva de redução de oferta de 6% a 10% de etanol total no Brasil, já considerados os crescentes volumes de etanol de milho que agora agregam na safra do Nordeste também.

As importações poderiam ajudar a resolver esta ponta da equação e estão 89,3% maiores que no ano passado (jan-out), mas com volume médio mensal de 27 mil m3, pouco impacta.

Se consideramos as condições atuais, podemos esperar um déficit significativo de etanol total no Brasil neste ciclo 25/26. Em outras palavras, não haverá estoques suficientes para abastecer o mercado, nessas condições.

Paridade

Resta-nos esperar uma redução de demanda por preço, ou melhor dizendo, espera-se um aumento do preço do etanol hidratado em relação à gasolina-C ao consumidor(paridade) para que haja algum desestímulo ao consumo do renovável.

No CS a paridade de preços ao consumidor (Preço do HD/Preço GC) estável em 71% nas últimas 8 semanas ainda deixa estados da federação numa condição muito favorável à demanda de hidratado, como SP, MT, MS e PR. Na última semana a paridade subiu para 71,4%.

A gasolina

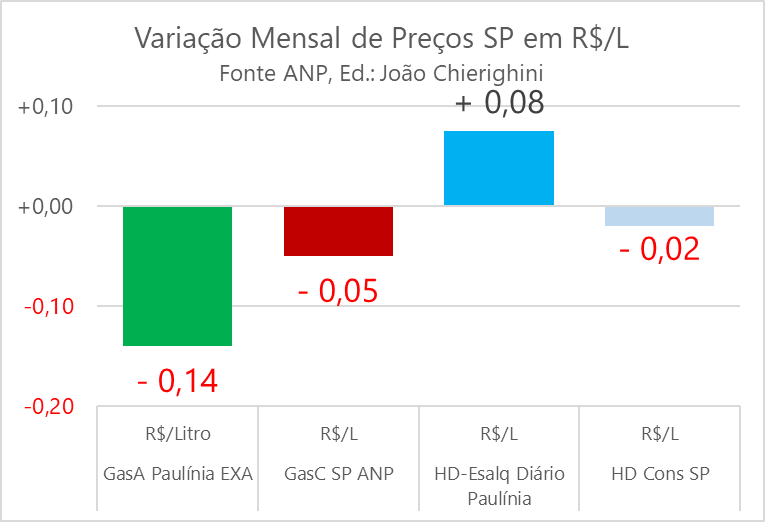

A queda da Gasolina-A em R$ 0,14/Litro no dia 21/10/25 pela Petrobras ajuda, mas não resolve. De 01/10/25 até 08/11/25, segundo dados de pesquisa da ANP, enquanto a GA caiu R$ 0,14/Litro nas refinarias, o repasse às bombas foi de apenas R$ 0,05/L, quando o esperado pelo mercado é de R$ 0,10/L, já que, entre outros fatores, apenas 70% da GC é de GA.

O etanol

Olhando para o etanol hidratado nas últimas quatro semanas, enquanto os preços nas usinas subiram R$ 0,08/L (+3,1%), nas bombas houve queda de R$ 0,02/L (-0,5%), reduzindo a margem de distribuição para o HD. Porque reduzir a margem da distribuição no hidratado?

Esta é uma pergunta a toda cadeia. O preço nas bombas é dado pelas revendas, e sua lógica de precificação, métricas de rentabilização, são próprias. O fator market-share frequentemente prepondera sobre a margem.

Paridade é variável chave

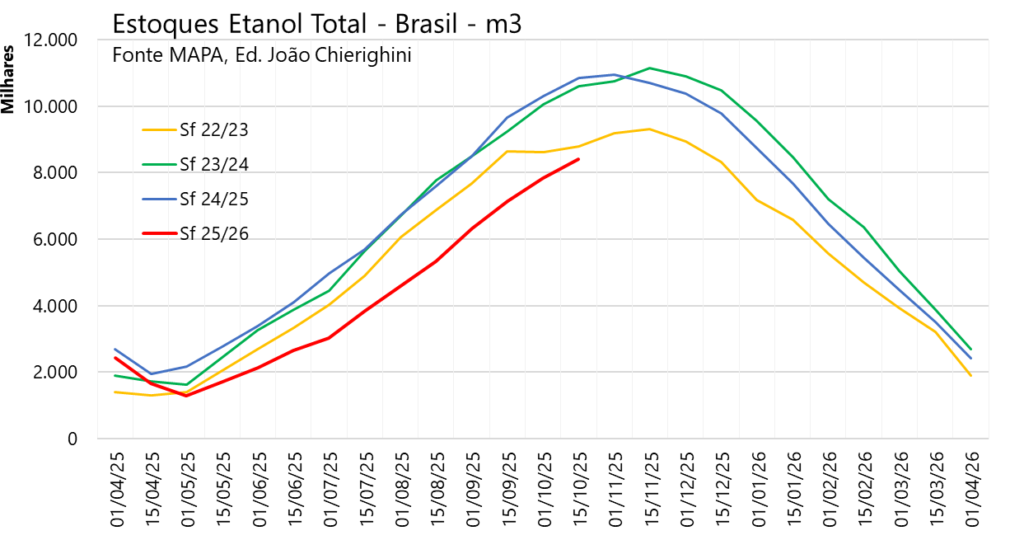

Segundo o MAPA, os estoques de etanol no Brasil em 15/out estão 22,6% abaixo dos registrados na mesma posição do ano passado enquanto as saídas das usinas estão 1,1% abaixo. Para reverter esse ritmo de consumo de estoques e evitar uma ruptura em abril/26, é preciso (1)repasse de preços do hidratado mais próximos aos das usinas, (2)repasse maior da queda de preços da GA para a GC, (3)Importações de etanol, o que á bastante improvável nesse momento.

A menos que as projeções de oferta de todo o mercado estejam equivocadas, que a produção seja maior do que se acredita, a paridade é a “variável chave” a ser monitorada de perto por toda a cadeia, e o ajuste de estoques se dará pelo preço relativo.

Quanto mais tempo demorar a resposta da paridade, maior será o impacto negativo no mercado de etanol no final da entressafra em abr/26.

João Chierighini – Consultor em Inteligência de Mercado, Logística e Commodities, Combustíveis, Biocombustíveis e CBIOs