Últimas Notícias

Safra de açúcar 2024/25 será menor, mas não será uma quebra

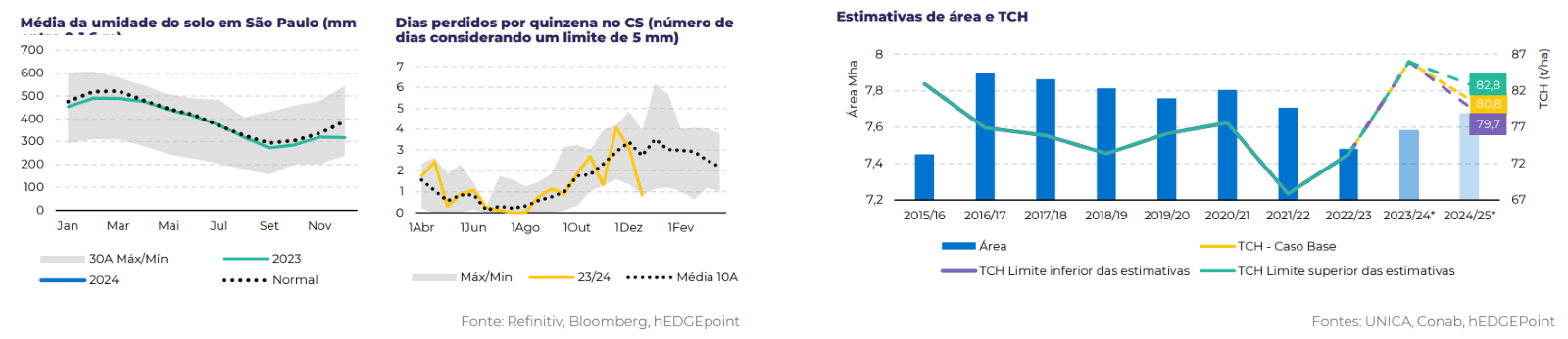

As chuvas decepcionantes de dezembro e as temperaturas mais altas levaram a uma queda significativa na umidade do solo nas principais regiões produtoras de cana, aumentando as preocupações quanto ao TCH

As chuvas de dezembro foram decepcionantes em toda a região Centro-Sul e, combinadas com temperaturas mais altas, induziram a uma grande queda na umidade do solo nas principais regiões produtoras de cana, como o estado de São Paulo. Isso, segundo a especialista da hEDGEpoint Global Markets, Lívea Coda, contribui para a previsão de que a próxima safra pode não testemunhar outro ano de excelente TCH, o que leva à pergunta: até que ponto a produtividade pode diminuir?

“Neste relatório, nosso objetivo é explorar as principais tendências que podemos prever e destacar os pontos a serem observados, reconhecendo que é prematuro fazer previsões definitivas neste momento. Antes de entrarmos em 24/25, é importante observar que a falta de chuvas durante o último mês de 2023 não é apenas uma má notícia para o desenvolvimento da cana, mas também desencadeia uma menor sobra de cana, pois impulsiona a moagem tardia. Portanto, em vez de considerar 5Mt de cana bisada, esperamos atualmente que o Centro Sul moa toda a sua matéria-prima disponível em 23/24, cerca de 651,5Mt. Isso significa que, com um mix de açúcar de 48,7%, a região pode produzir cerca de 42,2Mt de açúcar e, dado o ritmo atual de exportação, alcançar uma contribuição total de 33Mt para o fluxo de comércio internacional”, estima a analista de Açúcar e Etanol da hEDGEpoint Global Markets.

Embora a Williams não tenha compartilhado o resumo final de dezembro, os números anteriores da agência sugerem que o país quebrou seu próprio recorde para o mês, atingindo mais de 3,5 milhões de toneladas exportadas, também em acordo com a SECEX. Como resultado direto, as 640 milhões de t estimadas anteriormente para 24/25 já foram reduzidas em 5 milhões de t por conta da cana bisada, para 635 milhões de t. Mas essa não foi a única revisão que foi feita pela hEDGEpoint.

“Considerando o clima adverso observado até agora e seu impacto na umidade do solo e no NDVI (Índice de Vegetação por Diferença Normalizada) para o Centro Sul, nosso modelo aponta que o TCH deve diminuir em quase 6%, se o clima não for totalmente favorável nos próximos meses. Portanto, nosso caso base considera 80,8 t/ha de TCH em 24/25, o que, juntamente com uma expansão média de área de 1,24%, levaria a 620 Mt de cana”, de acordo com a analista.

Considerando os recentes investimentos feitos no processo de cristalização, a região seria capaz de atingir 50,9% de mix açúcar, o que levaria a, pelo menos, 41,7 Mt de açúcar na próxima temporada.

Como resultado, embora o TCH possa ser corrigido, Lívea diz que isso não significa uma quebra de safra, pelo contrário, significa o segundo maior resultado até agora. O aumento das exportações permitiria que o Brasil resolvesse os fluxos comerciais. Portanto, embora tenham sido feitas correções em termos de disponibilidade, o fato de que o mercado internacional não parece tão apertado, apesar da redução da participação da Índia e da Tailândia, impede grandes reações de preço – tornando improvável que volte a 28c/lb.

Mas há riscos, segundo a analista. “Nossas estimativas mostram que há uma faixa viável entre 611Mt e 635Mt, dependendo estritamente do clima dos próximos meses. Se o clima for extremamente seco e quente, a produtividade da cana pode cair e levar a produção de açúcar para perto de 41 milhões de toneladas, o que provocaria algum aperto no T2/24. Enquanto isso, se as chuvas forem abundantes entre janeiro e março, poderemos ver alguma recuperação, elevando o excedente do 3T/24 e do 4T/24 a níveis mais altos e até mesmo criando algum volume de bisada. Portanto, o monitoramento rigoroso das condições climáticas é essencial, principalmente para decifrar as tendências de preços”, observa.

Ainda de acordo com análise, o Brasil continua sendo a principal influência de baixa e é provável que continue nesse papel. Apesar do possível suporte de curto prazo aos preços devido à escassez, ela diz que é fundamental reconhecer que a situação geral não é tão grave quanto se previa anteriormente. “Os fluxos comerciais sugerem uma perspectiva mais equilibrada para o 4T/23 e o 1T/24, indicando que uma faixa de 20.5-22.5c/lb parece ser o novo normal. Os traders precisarão empregar estratégias criativas se quiserem ultrapassar esse intervalo”.

Na semana passada, os preços recuperaram parte do terreno perdido após a queda significativa no mês passado, impulsionada por revisões para baixo da safra 24/25 do Centro-Sul. “É importante destacar, no entanto, que essa queda não significa uma quebra de safra; na verdade, ela até aumenta a disponibilidade de curto prazo, já que a seca de dezembro incentivou a moagem tardia de 23/24”, disse Lívea.

Países como a Índia e a Tailândia contribuem para o lado altista da equação, segundo a analista, mas o Brasil pode conseguir resolver o déficit dos fluxos comerciais por conta própria. “A queda esperada do TCH deve ser parcialmente compensada pelo incremento da cristalização, o que significa que o Centro-Sul ainda poderá produzir cerca de 42 milhões de t na próxima temporada com disponibilidade reduzida de matéria-prima, 620 milhões de t”, conclui.

Natália Cherubin com informações da hEDGEpoint Global Markets

Cadastre-se e receba nossa newsletter